Embedded insurance: l’assicurazione invisibile che sta conquistando il mercato

Nel mondo dei servizi digitali, c’è una rivoluzione silenziosa che sta cambiando il modo in cui pensiamo alla protezione e al rischio. È quella dell’embedded insurance, l’assicurazione “incorporata” che si integra perfettamente nei processi di acquisto, nelle app di pagamento, nei servizi di mobilità o nelle piattaforme di viaggio, diventando parte naturale dell’esperienza dell’utente.

Non più un prodotto da cercare e sottoscrivere a parte, ma una funzione integrata che si attiva in modo automatico, fluido e personalizzato.

Dall’assicurazione come prodotto all’assicurazione come funzione integrata

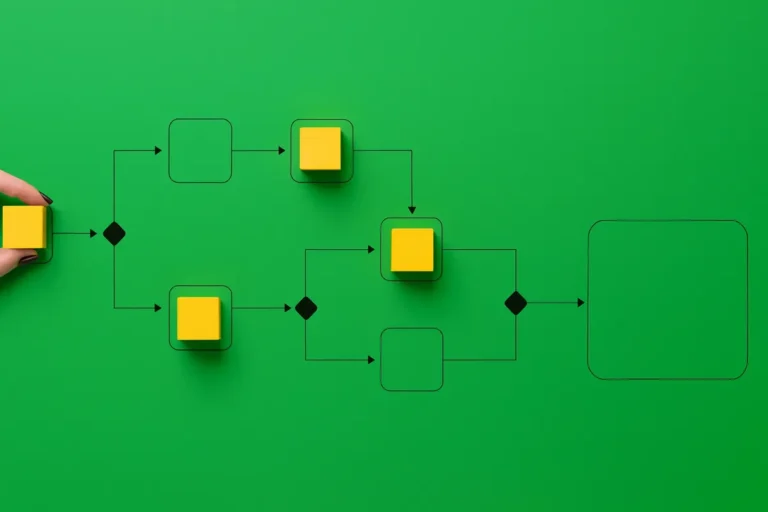

Per decenni il modello assicurativo tradizionale si è basato su polizze standard vendute tramite intermediari o agenzie fisiche. Oggi, la logica si ribalta: la copertura non è più un “prodotto” ma una funzione embedded che accompagna un servizio principale.

Quando acquisti un volo online e puoi aggiungere con un clic l’assicurazione annullamento; quando noleggi un’auto elettrica con un’app e la polizza è già inclusa nel canone; quando investi tramite una piattaforma fintech che ti offre una microcopertura contro le frodi: ecco l’assicurazione invisibile in azione.

Il cuore del fenomeno è l’integrazione API-based, che permette alle compagnie di assicurazione di collegarsi direttamente alle piattaforme digitali dei partner commerciali, offrendo prodotti ipercontestuali, modulabili e spesso pay-per-use.

L’utente non percepisce più un “momento di acquisto assicurativo” — la copertura è parte del servizio stesso.

Le alleanze tra insurtech e giganti digitali

I grandi player internazionali hanno colto subito il potenziale.

- Amazon offre ai suoi venditori piani assicurativi per la protezione dei prodotti e contro i rischi logistici, direttamente integrati nel marketplace.

- Tesla propone assicurazioni auto basate sui dati di guida reali dei propri clienti, eliminando gli intermediari e creando un modello di pricing dinamico.

- Revolut include coperture viaggio, assicurazioni mediche e protezione contro il furto di dispositivi all’interno dei propri piani premium, gestite interamente in app.

Queste partnership fra colossi tecnologici e società InsurTech stanno creando ecosistemi assicurativi digitali dove il rischio è gestito in tempo reale, i costi si riducono e il valore percepito cresce.

Le assicurazioni non si vendono più, si attivano automaticamente quando serve: nel momento, nel contesto e nel canale più opportuno.

Un’opportunità anche per PMI e broker italiani

Sebbene dominato dai grandi player globali, il mercato dell’embedded insurance offre enormi spazi di innovazione anche per le PMI e gli intermediari italiani.

Le piccole e medie imprese che operano nell’e-commerce, nel turismo, nella mobilità condivisa o nei servizi sanitari digitali possono oggi integrare microcoperture assicurative nei propri processi, grazie a piattaforme InsurTech modulari e API aperte.

Per i broker e gli intermediari, la sfida è cambiare prospettiva: da venditori di polizze a architetti di ecosistemi di protezione, capaci di creare partnership con operatori tecnologici, startup o PMI.

La competenza nella consulenza, unita a una visione digitale, può consentire di entrare in filiere innovative dove il valore non è solo nella commissione, ma nei dati, nella customer experience e nella fidelizzazione.

Il futuro della protezione è invisibile, ma presente ovunque

Il concetto di assicurazione come “oggetto contrattuale” sta lasciando spazio a una visione nuova: la protezione come servizio.

Nei prossimi anni, l’embedded insurance si estenderà a ogni ambito della vita digitale — dai pagamenti ai trasporti, dall’e-commerce alla salute connessa — rendendo la copertura assicurativa più accessibile, personalizzata e trasparente.

Per il consumatore sarà naturale essere protetto. Per gli operatori del settore, sarà strategico essere integrati.

L’embedded insurance non è solo una tendenza tecnologica, ma un nuovo paradigma economico. Sta trasformando l’assicurazione da barriera burocratica a leva di valore immediato, ridefinendo il modo in cui le persone e le imprese percepiscono il rischio.